Posts tagged with: archimede

E chi è già investito?

Il 30 settembre 2022 ho condiviso l’articolo che parlava del principio di Archimede, da allora i mercati obbligazionari hanno fatto molta “strada” ma ancora molta ne devono fare.

Sappiamo che con il riprezzamento dei rendimenti si sono create diverse sacche di valore sui mercati obbligazionari negli ultimi mesi, situazione che rappresenta un ottimo punto d’ingresso per l’investitore con liquidità giacente. Ma come rassicurare chi ha già investimenti in essere ed è stato fortemente penalizzato dalle performance delle diverse asset class nel 2022?

Nel complesso ci aspettiamo che il recupero dai minimi del 2022 possa avvenire in maniera non lineare, infatti se guardiamo al percorso dai minimi di ottobre vediamo come sia più accidentato, con una ripresa più o meno marcata a seconda della strategia. Ogni calo temporaneo rispetto al trend di recupero in atto, potrebbe rappresentare un’opportunità per mediare le posizioni all’interno dei nostri portafogli, strategia che può essere applicata anche ai portafogli dei clienti consentendo di sfruttare le condizioni di mercato attraverso l’ingresso graduale nelle strategie, anche tramite PAC.

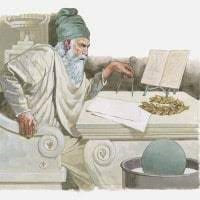

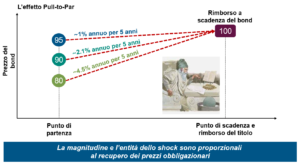

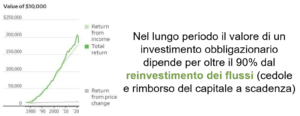

Solitamente, per avere un’idea del recupero che un investitore può attendersi alla luce delle condizioni attuali utilizziamo come metrica il rendimento a scadenza, ossia una stima del rendimento complessivo (total return) di un’obbligazione se detenuta fino a scadenza, tenendo conto del valore attuale delle cedole, del loro reinvestimento, nonchè del rimborso del capitale a scadenza dell’obbligazione. In altre parole, questa metrica può intendersi anche come la velocità media con cui i titoli in portafoglio tornano alla pari.

Se confrontiamo le performance dai minimi con il movimento dei rendimenti a scadenza vediamo uno scostamento molto marginale di questi ultimi, che non segue la stessa velocità del recupero di performance. Questa è la dimostrazione del fatto che il rendimento a scadenza è una misura conservativa per stimare il rendimento prospettico e soprattutto che i rendimenti a scadenza in pancia ai fondi sono ancora nell’intervallo dei livelli più elevati dal lancio per maggior parte di questi.

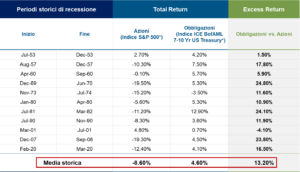

Nonostante siano i mercati a determinare il percorso e le tempistiche del recupero del mercato obbligazionario, quindi la velocità di recupero dei titoli, storicamente sappiamo che la performance registrata a seguito dei peggiori crolli dei mercati obbligazionari (e coincidente incremento dei rendimenti a scadenza) è stata vigorosa nel breve-medio termine, superando nella maggior parte dei casi anche il rendimento a scadenza stimato. Se andiamo a guardare al passato infatti questa velocità di recupero non è stata costante negli anni fino alla scadenza dei titoli, ma gran parte del recupero si è verificato nei primi 12 mesi. Come abbiamo citato relativamente alla “spinta di Archimede”, quanto più consistente è la pressione esercitata verso il basso tanto più vigoroso è il rimbalzo verso l’alto grazie proprio all’effetto del pull-to-par.

Nella tabella di seguito abbiamo analizzato le tempistiche di recupero di tre soluzioni obbligazionarie di PIMCO con profili di rischio-rendimento e filosofia di gestione differenti tra loro. Come è possibile notare, nelle circostanze analizzate che rappresentano i peggiori crolli dei mercati obbligazionari, il recupero è avvenuto in meno di un anno.

Oggi, le condizioni di partenza possono essere differenti dal passato in quanto le flessioni a cui abbiamo assistito sono state le peggiori mai sperimentate e le banche centrali si trovano alle prese con un’inflazione elevata e un mercato del lavoro vigoroso. Tuttavia, come diceva Mark Twain, seppur la storia non si ripete sempre allo stesso modo, spesso fa rima. Il mondo attuale è caratterizzato da rendimenti più elevati rispetto all’ultimo decennio e questo rappresenta un’opportunità per i portafogli grazie alla possibilità di reinvestire i flussi derivanti da cedole dei sottostanti e titoli in scadenza a livelli particolarmente interessanti, creando le basi per una crescita di portafoglio più solida e sostenibile nel medio-lungo termine.

A beneficiare di questo cuscinetto ancora presente nei portafogli quindi non sono solamente i nuovi investitori ma anche coloro che sono già investiti grazie alle potenzialità di recupero generate partendo dalla solida base dei rendimenti attuali.

Come sempre, sono a disposizione per qualsiasi confronto.

14 aprile 2023

Spinta di Archimede.

Stiamo vivendo un periodo molto delicato per tanti versi e sembra che tutto non abbia più fine, ma ci sono delle regole che è importante sapere perché con pazienza si avvereranno.

| Oggi vorrei fare insieme a te un viaggio nella Siracusa del III secolo a.C. che a quei tempi, oltre a templi e teatri maestosi, ospitava anche il laboratorio di Archimede, genio della matematica e della fisica.

Lungi da me vestire i panni di un professore e annoiarti con lunghe formule matematiche, ma vorrei partire dal principio che ha reso celebre Archimede per fare insieme delle considerazioni sulle prospettive dei mercati obbligazionari. Secondo il principio di Archimede, un corpo immerso in un fluido subisce una spinta dal basso verso l’alto pari al peso del fluido spostato, dove la spinta esercitata dal fluido è una forza detta spinta di Archimede. Il principio di Archimede ci spiega perchè, mantenendo una palla sott’acqua esercitando una forte pressione, la palla rimbalza vigorosamente e torna a galla una volta che la pressione verso il basso non viene più esercitata. Ma come può tale principio venirci in aiuto per riflettere insieme sulle prospettive dei mercati obbligazionari? Partiamo da ciò che sappiamo bene: le politiche monetarie delle banche centrali volte a combattere l’inflazione a tutti i costi hanno innescato un violento aumento dei rendimenti obbligazionari che ha esercitato una pressione verso il basso sui corsi obbligazionari senza precedenti storici. Oggi una parte consistente del mercato obbligazionario scambia a prezzi inferiori alla pari proprio in virtù della volatilità di breve termine dovuta a riprezzamento dei tassi e allargamento degli spread. Tuttavia è bene ricordare che, nonostante le oscillazioni di prezzo durante la vita di un’obbligazione, il prezzo di rimborso a scadenza sarà sempre pari a cento. Quindi, a meno che ci sia un fallimento dell’emittente, il prezzo dell’obbligazione tornerà verso cento man mano che l’obbligazione si avvicina a scadenza. Tale effetto, il cosiddetto pull-to-par altro non è che una sorta di “Spinta di Archimede” che riporta verso cento il valore dell’obbligazione all’approssimarsi della scadenza. Ma c’è di più: quanto più consistente è la pressione esercitata verso il basso tanto più vigoroso è il rimbalzo verso l’alto grazie proprio all’effetto del pull-to-par. |

| A questo punto forse ti starai chiedendo se può esserci ulteriore pressione verso il basso sui corsi obbligazionari e quando è lecito attendersi che la spinta di Archimede entri in azione. Onestamente è difficile, se non impossibile, dare una risposta a questa domanda perchè troppe sono le variabili in ballo ed uno scenario di ulteriore volatilità non è da escludersi. Tuttavia, ci sono almeno due punti da tenere in considerazione:

1. Così come l’effetto domino che ha generato un calo diffuso sui mercati è iniziato dalle obbligazioni di più elevata qualità per poi diffondersi sui segmenti a più elevato rischio fino ad arrivare alle azioni, allo stesso modo riteniamo che una volta che si saranno normalizzate le condizioni di mercato saranno proprio le obbligazioni di elevata qualità a beneficiare per prime della ripresa. Ciò è a maggior ragione vero se ad attenderci è una recessione, scenario che non è del tutto oggi scontato dai mercati azionari. Infatti, come mostrato nel grafico di seguito, storicamente in contesti di tipo recessivo le obbligazioni di elevata qualità hanno registrato in media una performance positiva sovraperformando decisamente le azioni. |

| 2. Nonostante non è detto che il minimo sia stato raggiunto nè tantomeno è possibile prevedere quando verrà toccato, i rendimenti a scadenza oggi offerti dai mercati obbligazionari sono a livelli storicamente interessanti in virtù del reset a cui abbiamo assistito. A nostro avviso, piuttosto che andare alla ricerca del punto d’ingresso perfetto, già oggi ci sono le condizioni per un ingresso graduale e interessante sui mercati obbligazionari in quanto i livelli attuali dei rendimenti a scadenza depongono a favore di solide performance nel lungo periodo, complice un contesto di tassi in salita che permette il reinvestimento delle cedole incassate e del capitale rimborsato a scadenza a livelli più elevati. Infatti un portafoglio obbligazionario non è altro che un insieme di titoli obbligazionari che nel corso del tempo maturano delle cedole e rimborsano il capitale a scadenza. Tali flussi devono però essere reinvestiti e, in un contesto di rialzo dei tassi, il reinvestimento può essere effettuato a tassi più elevati, rafforzando le potenzialità di generazione di performance nel lungo periodo. Ciò è vero tanto per nuovi investimenti sui mercati obbligazionari che per il recupero delle posizioni in essere. |

| Probabilmente, per tornare ad Archimede, queste considerazioni non sono un “Eureka!” ma spero che possano rappresentare dei validi spunti di riflessione. |

30 settembre 2022